日期:2022-08-31

近年来,中央高度重视普惠金融和小微企业的发展。银行在普惠领域金融供给方面扮演重要角色,围绕提升普惠金融的服务效能,帮助小微企业应对疫情冲击和各种不确定因素,纾解困难、恢复发展。

但在实际展业过程中,普惠金融服务仍然面临诸多“痛点”,一方面在风险管控上,小微企业经营不稳定、缺乏抵质押物,导致银行面临更高风险成本;另一方面在成本管控上, 相较大型企业,小微企业贷款需求更加小额分散,且经营规范化程度较低,带来更高获客成本。

本应科技围绕银行业务场景不断创新,自研推出科技产业决策引擎系统,聚焦科创型企业金融服务,面向精准获客、科学评估、风险审批、分级管理的业务需求,以科技大数据为基础的多维数据融合技术、基于自研的科技企业评价模型和知识图谱推理技术,支撑银行普惠中小微金融服务。

主动锁定目标客户

依据获客偏好,本应产品提供区域获客和资质获客两种路径选择。

区域获客 从空间维度出发,运用可视化形式将全国科技型企业分布情况在地图以省、市、区为单位显示。并围绕该区域内科技属性进行全方位分析,为客户找到优质标的。截止2021年入库科技型中小企业近60万家。

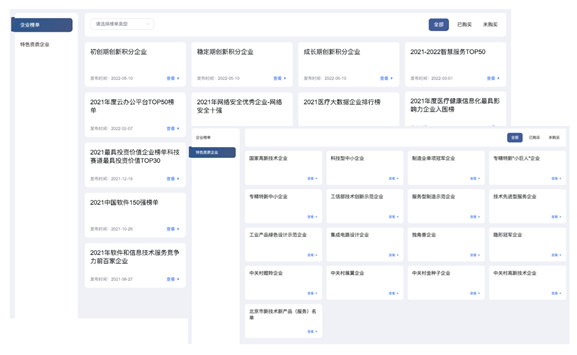

资质获客 本应科技围绕客户需求清洗整理银行机构较为关心的各类型榜单,和涵盖国家级科技型企业资质认定标签,供银行客户选择并生成企业名单的企业主题库模块。

高效获取潜客名单

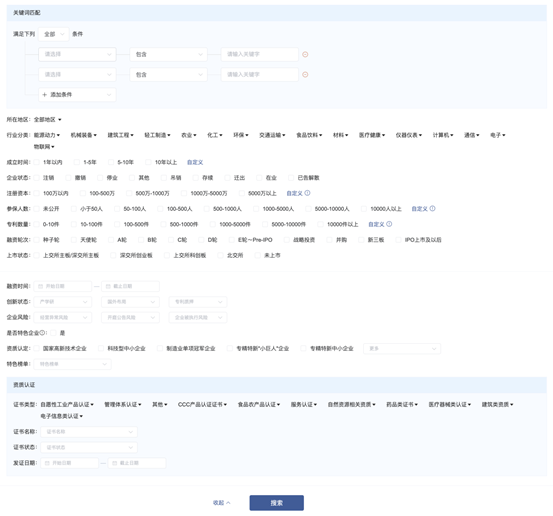

条件筛选 在快速获取企业名单的基础上,用户还可通过条件筛选功能进一步提升获客名单的匹配度,支持企业技术、工商、融资、法律、资质类型等要素维度,超过20个筛选条件。

事前甄别企业风险

风险剔除(失信、被执行) 掌握潜客名单后,客户尽调及风险排查不可或缺。本应产品支持对企业法律风险与技术风险的在线排查。法律风险包含:开庭公告、企业被执行、经营异常等。技术风险包含:技术可持续发展判断、研发状态识别、财务异常监测、团队人员流失、异常申请等维度帮助银行甄别真正优质企业。